龙8手机游戏官网:【行业深度】洞察2022:中国集成电路封装行业竞争

发布时间:2024-05-19 02:13:38 来源:龙8手机版网页登录官网 作者:龙8官方网手机

(原标题:【行业深度】洞察2022:中国集成电路封装行业竞争格局及市场份额(附市场集中度、企业竞争力评价等))

集成电路封装产业主要上市公司:目前国内集成电路封装产业的上市公司主要有长电科技(600584)、通富微电(002156)、华天科技(002185)等

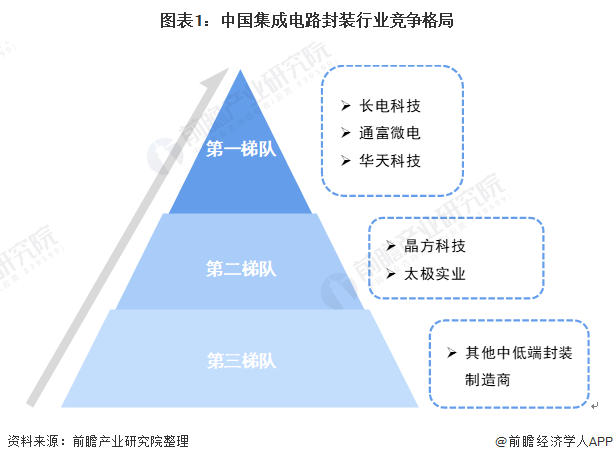

我国的集成电路封装市场较为集中,市场竞争较为激烈。目前,我国液晶集成电路封装市场的主要参与者有长电科技、通富微电、华天科技等企业,位于竞争第一梯队的有长电科技、通富微电、华天科技,三者跻身2020年全球前十大封测厂商。第二梯队有晶方科技、太极实业等企业,其规模较第一梯队有所差距;其他中低端封装制造商处于竞争第三梯队。

从我国集成电路封装产业链企业区域分布来看,集成电路封装产业企业主要分布在江苏、浙江、上海等沿海省市,其中江苏省集成电路封测企业数量最多。同时,内陆省份分布较为分散,主要集中在甘肃省、湖南省两地。

从代表性企业分布情况来看,以江苏为总部的江苏长电科技股份有限公司、通富微电子股份有限公司、苏州晶方半导体科技股份有限公司;以甘肃为中心的天水华天科技股份有限公司知名度较高。

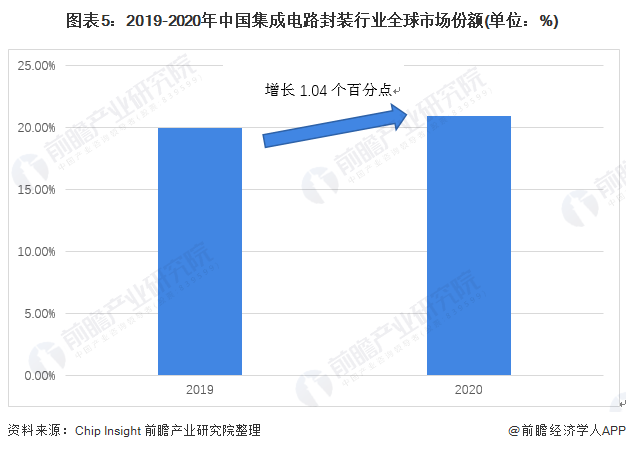

根据Chip Insight统计,2020年全球前十大封测厂商排名和2019年基本一致,但是2020年产业集中度进一步加剧,前十大封测公司的收入占全球封测总营收的84.0%,相比2019年的83.6%增加了0.4个百分点。其中长电科技、通富微电、华天科技市场份额分别为11.96%、5.05%、3.93%。

据所在地划分,前十大封测公司中,中国有三家(长电科技、通富微电、华天科技),市占率总和为20.94%,较2019年19.90%增长1.04个百分点。

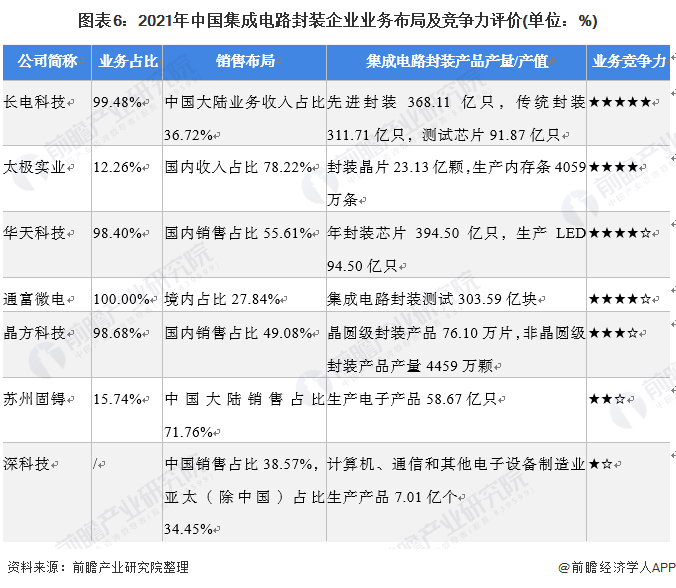

从企业业务竞争力来看,目前长电科技、华天科技、通富微电在集成电路封装行业的竞争力较强,三者集成电路封装相关业务占比均超过98%。太极实业、晶方科技等厂商集成电路封装业务营业收入紧随其后。苏州固锝与深科技集成电路封装业务占比较低,二者竞争力较弱。

注:由于七家企业半年报中均未披露产量,图中产量/产值数据截止到2020年底。晶方科技的业务占比、销售布局和产量产值的统计数据截至2020年底。

从五力竞争模型角度分析,由于集成电路封装行业处于成长阶段,行业整体素质较高,多数企业集中于低端封装,现有企业竞争较温和;集成电路封装行业的主要原材料是铜和黄金。这两种原材料的市场价格透明度较高,价格操作难度较高,集成电路封装行业上游材料议价能力一般;集成电路封装产品应用领域广泛,市场需求量大;但由于,前中国大部分封装企业集中于中低档封装产品的生产,同质化竞争严重。因此,总体而言,行业下游议价能力较强;由于集成电路封装行业市场需求持续增长,行业的吸引力在上升,但进入壁垒有所减弱,潜在进入者威胁主要来自国外实力较强的半导体企业;从替代品威胁来看,封装技术具有广泛的应用范围和不可替代性,但同时面临较高的挑战,替代品风险一般。

根据以上分析,对各方面的竞争情况进行量化,5代表最大,0代表最小,集成电路封装行业的竞争情况如下图所示。

证券之星估值分析提示深科技盈利能力一般,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示苏州固锝盈利能力一般,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示通富微电盈利能力一般,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示华天科技盈利能力一般,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示长电科技盈利能力一般,未来营收成长性较差。综合基本面各维度看,股价合理。更多

证券之星估值分析提示太极实业盈利能力一般,未来营收成长性较差。综合基本面各维度看,股价合理。更多

证券之星估值分析提示晶方科技盈利能力一般,未来营收成长性较差。综合基本面各维度看,股价合理。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的在于传播更多信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。