龙8手机游戏官网:2023中国IC独角兽企业研究报告

发布时间:2024-05-19 12:39:09 来源:龙8手机版网页登录官网 作者:龙8官方网手机

随着技术的快速发展,半导体与集成电路产业已经成为全球经济发展的重要支柱。作为支撑经济社会发展的战略性、基础性和先导性产业,半导体与集成电路产业是抢抓新一轮科技和产业机遇、培育发展经济新动能的战略选择 , 尤其是随着数字经济、智能汽车等产业的蓬勃发展 , 半导体与集成电路产业以其强大的创新、融合性、带动性和渗透性,成为全球经济和社会发展的重要推动力。物联网、可穿戴设备、人工智能、虚拟现实等新技术和新兴应用领域的出现和发展,也使得全球集成电路市场不断扩大。

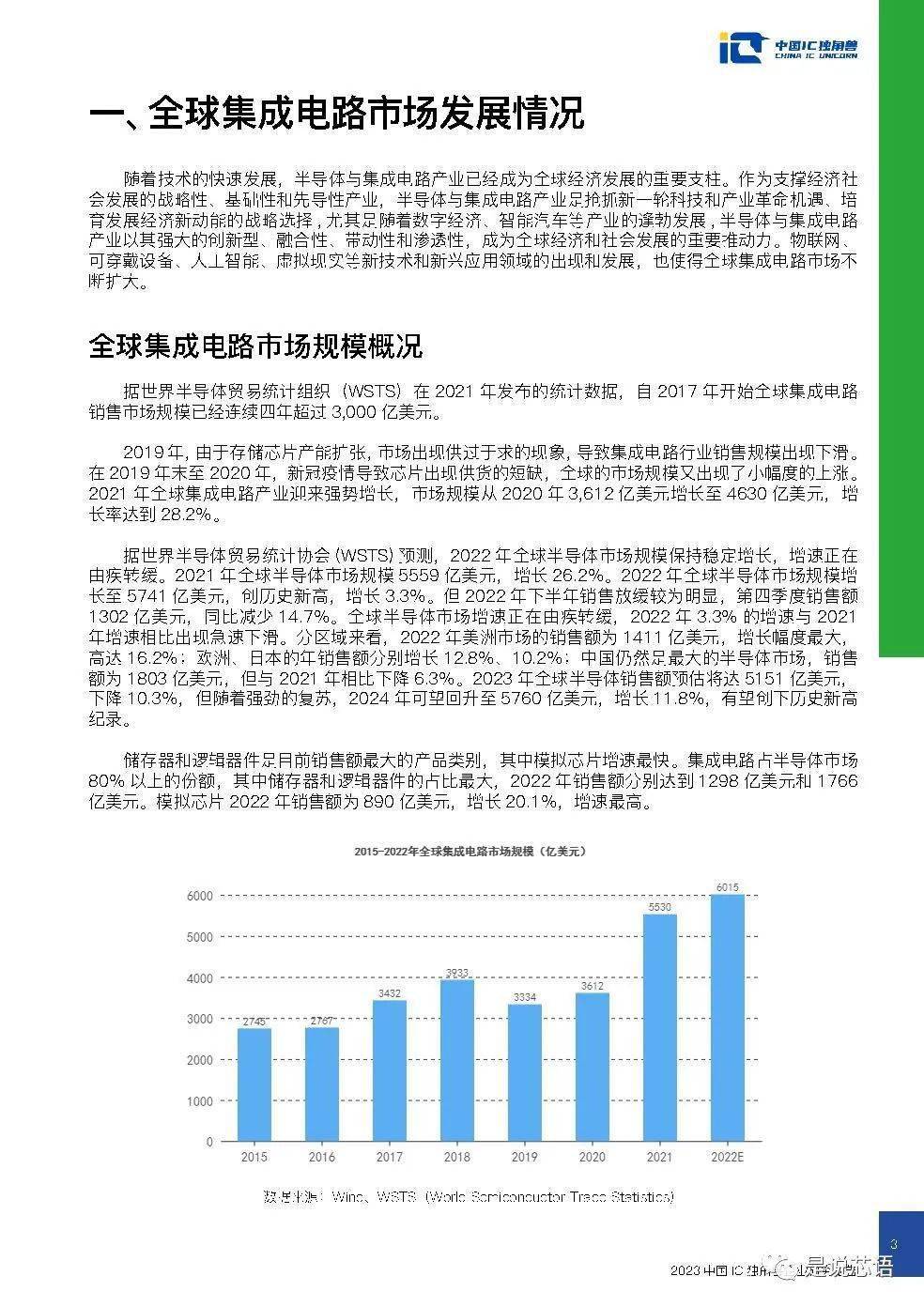

据世界半导体贸易统计组织(WSTS)在 2021 年发布的统计数据,自 2017 年开始全球集成电路销售市场规模已经连续四年超过 3,000 亿美元。

2019年,由于存储芯片产能扩张,市场出现供过于求的现象,导致集成电路行业销售规模出现下滑。在 2019 年末至 2020 年,新冠疫情导致芯片出现供货的短缺,全球的市场规模又出现了小幅度的上涨。2021 年全球集成电路产业迎来强势增长,市场规模从 2020 年 3,612 亿美元增长至 4630 亿美元,增长率达到 28.2%。

据世界半导体贸易统计协会 (WSTS) 预测,2022 年全球半导体市场规模保持稳定增长,增速正在由疾转缓。2021 年全球半导体市场规模 5559 亿美元,增长 26.2%。2022 年全球半导体市场规模增长至 5741 亿美元,创历史新高,增长 3.3%。但 2022 年下半年销售放缓较为明显,第四季度销售额1302 亿美元,同比减少 14.7%。全球半导体市场增速正在由疾转缓,2022 年 3.3% 的增速与 2021年增速相比出现急速下滑。分区域来看,2022 年美洲市场的销售额为 1411 亿美元,增长幅度最大,高达 16.2%;欧洲、日本的年销售额分别增长12.8%、10.2%;中国仍然是最大的半导体市场,销售额为 1803 亿美元,但与 2021 年相比下降 6.3%。2023 年全球半导体销售额预估将达 5151 亿美元,下降 10.3%,但随着强劲的复苏,2024 年可望回升至 5760 亿美元,增长 11.8%,有望创下历史新高纪录。

储存器和逻辑器件是目前销售额最大的产品类别,其中模拟芯片增速最快。集成电路占半导体市场80% 以上的份额,其中储存器和逻辑器件的占比最大,2022 年销售额分别达到 1298 亿美元和 1766亿美元。模拟芯片 2022 年销售额为 890 亿美元,增长 20.1%,增速最高。

设计环节:韩国、中国实力较强但亚太整体处于全球第二梯队。美国和德国的半导体设计企业占据全球大部分市场份额,亚太地区的设计相对于制造而言处于第二梯队;

制造环节:呈现中国与韩国双雄相争格局。台积电、三星占据超过 70% 的半导体制造市场,且在持续加大对先进制程的投入力度。的晶圆代工产业产值全球第一;

封测环节:呈现两岸引领格局。中国 IC 封测产业产值全球第一。中国近年来大力发展半导体封测,市场占比接近 20%,但先进封装占封装总营收比例不足 30%,离国际领先水平还有一定的差距;

材料:日本拥有绝对优势。日本企业拥有超过 50% 的全球市场份额。中国和韩国得益于良好的半导体产业基础,材料领域也在持续发展。中国半导体材料市场占比接近 20%,但半导体制造环节国产材料使用率不足 15%,在先进制程、先进封装领域的国产化率更低;

设备:日本较强但亚太整体较弱。日本在涂布显影设备、热处理设备、单片式和批量式清洗设备、测长 SEM 等设备领域具有较高的市占率。

从全球范围来看 , 集成电路产业正在发生着第三次大转移 , 即从美国、日本及欧洲等发达国家向中国、东南亚等发展中国家和地区转移。

中国集成电路产业起步较晚,在技术积累与产业链成熟度上与欧美发达国家存在一定差距,2018年以来美国商务部将多家中国知名科技企业及实体列入“实体清单”,对中兴、华为等企业进行贸易制裁后,中国更加重视集成电路产业发展,政府出台多项政策促进国产集成电路发展,国产集成电路进入高速发展阶段。国家十四五规划纲要提出,强化国家战略科技力量,加强原创性引领性科技攻关,集成电路产业迎来发展新机遇。

“十四五”以来,我国政府陆续出台一系列支持性、鼓励性的规划、政策法规或指导意见,投入大量社会资源,为我国集成电路产业提供了财政、税收、技术、人才等多方面的支持,有助于集成电路产业发展与技术升级。如《“十四五”数字经济发展规划》《“十四五”国家信息化规划》《“十四五”信息通信行业发展规划》等。国家政策对集成电路行业自设计到制造的完整产业链扶持政策与保障措施,有助于加快各细分领域技术进步,提高国内集成电路的综合实力,促进集成电路产业的持续快速健康发展。

数据显示,2022 年我国集成电路行业产业规模达 12036 亿元,预计 2023 年将达 13093 亿元。

就集成电路市场结构而言,集成电路可划分为芯片设计、制造和封装测试,其中设备材料与制造和封装测试联系最为紧密,对应分为前道设备和后道设备,晶圆材料和封装材料。设备材料在高端领域处于美欧日垄断状态,“卡脖子”问题突出,是当前及未来国产化重点突破的领域。整体而言,政策推动下,我国集成电路发展重心逐步由封装测试转向芯片设计。

集成电路设计业务环节总体可分为前端设计和后端设计两部分。前端设计是指在设计师拿到具体需求之后,首先根据具体需求定义相关的功能模块与规格,从架构层面上设计能满足特定需求的功能,之后实现相应的设计;逻辑综合后就进入后端,这一阶段主要是将更高层级的描述转化为门级网表,之后再进行 DFT 测试并进行物理层面的设计,在工艺、功耗等环节签核完毕之后,EDA 的设计工作基本已经完成,可以进入具体的封装与测试阶段。中国拥有全球规模最大、增速最快的集成电路市场,在全球集成电路及 EDA 行业发展持续向好的大背景下,我国 EDA 行业也迎来了爆发期。

芯片设计在半导体行业中处于产业链的上游,是半导体行业发展较为迅速的领域。特别在国产替代需求增加、国家政策大力支持的背景下,我国的芯片设计行业一直在快速发展。我国在芯片设计行业发展迅猛但产品仍然严重依赖进口,经过中兴、华为事件,自主可控的重要性再一次加深。从目前产业的情况看,我国在存储芯片、高性能运算芯片 CPU/GPU/FPGA 以及高性能模拟芯片领域仍然未能突破国外垄断的格局、自主发展才是破局的根本。

对单晶裸片进行初步加工得到晶圆,接下来将光罩上的电路图刻蚀到晶圆上,主要工序皆由晶圆代工厂完成。主要包括扩散、薄膜生长、光刻、刻蚀、离子注入、抛光等工序,对应设备主要有扩散炉、氧化炉、CVD/PVD 设备、清洗设备、光刻机、刻蚀系统、离子注入机、抛光机等。作为半导体生产流程的直接生产,晶圆加工步骤众多,设备要求极高,虽然国内具备完整生产能力,受限于高端设备和技术封锁,高端产品仍未突破,其中光刻、离子注入和抛光(抛光垫)等工艺设备国内尚未突破。

随着晶圆制程缩小至物理极限,行业开始着眼封测环节,采用倒装,3D 封装,系统级封装等先进封装方式提升芯片性能,未来封测行业产业链含金量或提升,先进封装技术成为主要推力。半导体封测处于半导体制造产业链下游,目前国内龙头半导体封测公司发展势头迅猛,业务覆盖广泛,产品竞争力持续上升。封装和测试工厂主要建立在中国和中国地区,其他一些新封测工厂设施基地大多设置在东南亚等人力成本较低区域。产业链横向对比看封测为我国在半导体行业中全球市场份额较高。

未来,随着物联网、人工智能、智能硬件、5G、汽车电子等领域的兴起,高端芯片需求将持续增长,将进一步刺激我国集成电路产业的持续发展与全球集成电路产业链迁移。

请留言告知如下信息:姓名、快递接收地址、电话、邮箱,以便将印刷版+电子版一并发送给您。若需开(普票),请告知名称、税号等信息。